ימי הקורונה, הבידודים, הסגרים ונעילת שערי הקניונים העצימו את המעבר העולמי לקניות אונליין.

כמדי שנה, חודש נובמבר מסתער עלינו עם המבצעים המפתים של בלאק פריידי, סייבר מנדיי ויום הרווקים הסיני.

גם מי שרגיל לגהץ בקלילות את כרטיס האשראי משתדל בתקופה מאתגרת כזאת לצמצם בהוצאות, להתרחק ממלכודות ולקנות חכם יותר, שקול יותר וחסכוני יותר.

קראו גם:

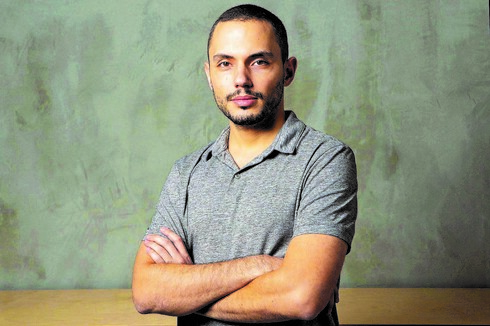

"אחת הדרכים לחיסכון היא לשים לב לכרטיס האשראי", אומר דניאל לאונר, מנהל מוצר תשלומים בבנק הדיגיטלי הראשון (בהקמה). "במספר צעדים פשוטים אפשר להפחית עלויות קטנות ונסתרות, שמצטברות לאלפי שקלים בשנה. זה נכון בקניות של בלאק פריידי וגם בכל ימות השנה, בעיקר בתקופה הנוכחית".

לדרוש פטור

אנשים רבים משלמים דמי כרטיס של כ־13.5 שקלים בממוצע לחודש, למרות שיש לא מעט כרטיסים שפטורים מתשלום. אם אתם עדיין משלמים דמי כרטיס חודשיים, פנו לחברת האשראי או לבנק ודרשו פטור, לפחות זמני, או הנחה מסוימת. קיבלתם סירוב? אולי כדאי להחליף לכרטיס אחר.

חיסכון צפוי: כ־162 שקלים בשנה לכרטיס.

3 צפייה בגלריה

בדקו והשוו בין כרטיסים שונים ומתוכם בחרו את זה שעונה על הצרכים האישיים שלכם.

(צילום: shutterstock)

לוודא שההנחות מתאימות

בדקו והשוו בין כרטיסים שונים ומתוכם בחרו את זה שעונה על הצרכים האישיים שלכם. למשל, יש אנשים שמעדיפים הנחות על מוצרי צריכה על פני הנחות על טיסות ומלונות (בעיקר בימים אלה). יש כרטיסים שמעניקים הנחות קבועות לתחומים שונים (שופינג, חשבונות, מסעדות). כמובן שאפשר להחזיק כמה כרטיסים בעלי מגוון הנחות, בעיקר אם יש פטור מעלות דמי כרטיס.

חיסכון צפוי: כ־240 שקלים בשנה, תלוי בסוג ההטבה.

לקבל החזר על קניות ותשלומים

בחרו בכרטיס שמעניק החזר או השתתפות חלקית על ההוצאות בכרטיס. ישנם כרטיסים שמציעים החזר על קניות באינטרנט או על חיובים בסופרמרקט וכאלה שמעניקים קופוני הנחה במסעדות ובבתי עסק.

חיסכון צפוי: כ־681 שקלים בשנה על קניות בסופר (בהסתמך על הוצאה משפחתית ממוצעת של 2,317 שקלים לחודש).

לחסוך בהוצאות מט"ח

הזמנת המוצרים בחו"ל היא קלה ונוחה, אבל לא תמיד ניתן לשלם בשקלים. כשהעסקה מבוצעת במטבע אחר, תשלמו עמלת המרת מט"ח (לרוב כשלושה אחוזים). אם אתם מרבים לבצע קניות בחו"ל, דרשו כרטיס שמציע עמלות המרה מופחתות (עד אחוז). בחו"ל השתדלו להימנע ממשיכת כספים מהכספומט, בשל עמלת ההמרה היקרה. עדיף להשתמש בכרטיס האשראי או להמיר מראש מט״ח במזומן.

חיסכון צפוי: כ־135 שקלים בשנה על הוצאה שנתית של 2,000 דולר.

להימנע מחלוקה לתשלומים עם ריבית

ריביות על עסקאות בתשלומים נושאי ריבית (קרדיט) עומדות על 12-6 אחוז ויכולות לייקר כל קנייה במאות עד אלפי שקלים. בנוסף, רצוי לא לגלגל את הסכום העודף לחודש הבא. מדובר בהלוואה יקרה מאוד ולא משתלמת על חשבונכם. אם בכל זאת בחרתם בעסקת תשלומים נושאת ריבית, רצוי להתמקח מול הבנק או חברת כרטיסי האשראי על גובה ריבית הקרדיט.

חיסכון צפוי: כ־1,324 שקלים בשנה כנגד עסקה של 20 אלף שקלים שבוצעה ללא תשלומים או במספר קטן של תשלומים ללא ריבית (במקום ב־12 תשלומים בריבית 12%).

בשורה התחתונה: במספר צעדים קטנים ניתן לחסוך כ־2,500 שקלים בשנה לפחות עבור אותן ההוצאות בדיוק.

זה שווה ערך לעלות הממוצעת של קניות בסופר למשפחה לחודש שלם. או לטיול של סופ"ש באירופה לזוג. כל זה עבור אותן ההוצאות בדיוק, בלי להוסיף שקל או לוותר על איכות החיים.